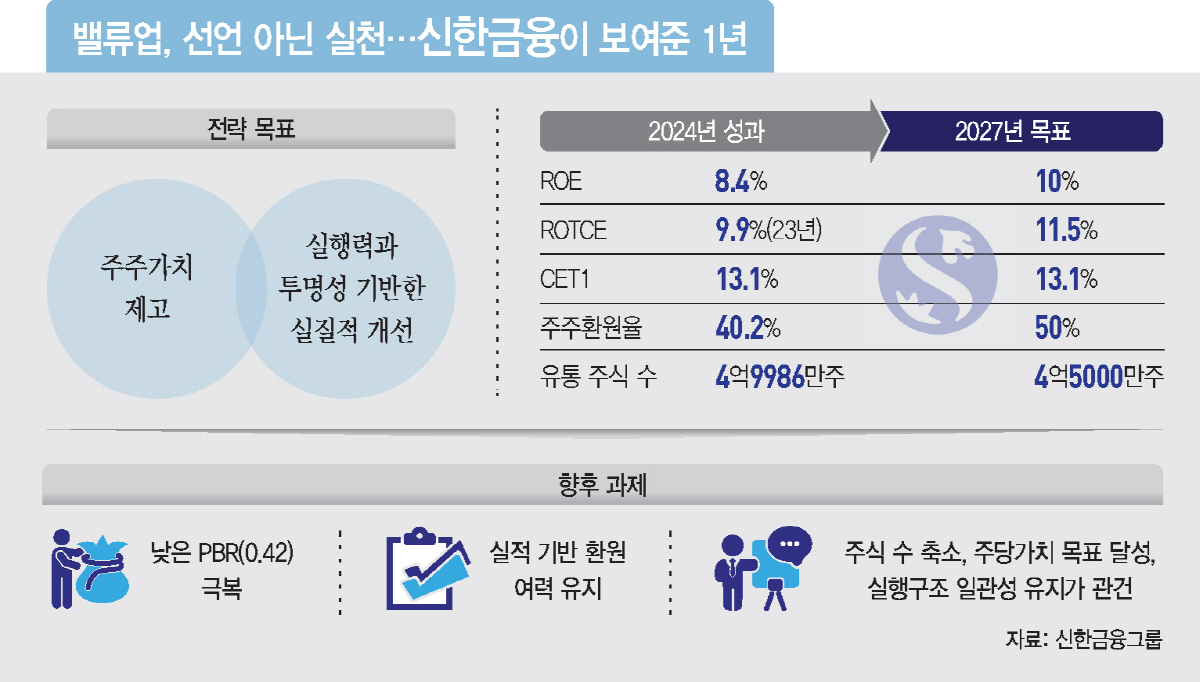

지난해 ROE 8.4%·CET1 13.17% 기록

2022년 이후 자사주 소각 규모 2조 달해

PBR 0.42배…저평가 극복 가능성 관건

|

|

27일 금융권에 따르면 신한금융의 지난해 ROE(자기자본이익률)는 8.4%, 당기순이익은 4조6255억원, 보통주자본비율(CET1)은 13.17%를 기록했다. 자본 효율성을 보여주는 ROTCE(유형자기자본이익률)는 2023년 기준 9.9%였는데, 신한금융은 이를 2027년까지 11.5%로 끌어올린다는 목표를 세우고 있다.

신한금융은 지난해 7월 '기업가치 제고 계획'을 공시하며 중장기 밸류업 전략을 공식화했다. 그러나 실행은 그보다 앞선 2023년부터 시작됐다. 4859억원 규모 자사주 소각, 자회사 성과 평가에 ROC(투입자본수익률) 기준 시범 적용, KPI 개편 작업 등을 통해 밸류업 기초를 다졌다.

밸류업 실행 가운데서도 자사주 소각은 가장 눈에 띄는 성과로 꼽힌다. 지난해 이뤄진 소각 규모는 7000억원에 이르며, 2022년 이후 누적 소각 규모는 2조1300억원에 달한다. 지난해 말 기준 유통주식 수는 약 4억9986만 주로 전년 대비 2.5% 줄었다. 신한금융은 이를 2027년까지 4억5000만 주 수준으로 축소해 주당가치(TBPS)를 13만원까지 끌어올릴 계획이다.

신한금융은 IR 활동을 통해 시장과 적극 소통했다. 지난해 동안 총 450회 이상의 국내외 IR을 진행했다. 일본 애널리스트데이, 뉴욕 공동 IR, 유튜브 설명회 등 다양한 방식으로 이뤄졌다. 특히 작년 7월에는 CEO(최고경영자)와 이사회가 직접 나서는 '라운드테이블 IR'을 개최했는데, 금융권에서 드문 전략 소통 모델을 구축했다는 평가를 받았다.

실제 수익성 지표와 자사주 정책, 주식 수 감축 계획 등은 IR 채널을 통해 투자자들과 구체적으로 공유됐다. 신한은 단기 수치나 환원 경쟁에 머무르지 않고, 자본 활용과 시장 소통을 연계해 밸류업 신뢰의 기반을 다지고 있다.

이는 시장 반응으로 이어졌다. 신한지주 주가는 지난해 1월 2일 종가 3만9350원에서 같은 해 12월 30일 4만8400원으로 상승하며, 약 23.0%의 연간 상승률을 기록했다. 국내 주요 금융지주 중 가장 먼저 'K-밸류업 지수'에 편입된 것도 실행력에 대한 시장의 신뢰를 보여준다.

다만 시장의 저평가는 극복 과제다. 지난해 말 PBR은 약 0.44배 수준에 그쳤다. 또한 실적 기반 주주환원 여력 유지, 주식 수 감축 및 주당가치 목표 달성, 실행 구조의 일관성 확보도 관건으로 제시된다.